أداء رئيس مجلس الاحتياطي الفدرالي الأمريكي، جيروم باول في مجلس النواب في الكونغرس الأمريكي لم يجلب أي معلومات جديدة. وجدد باول قرار عدم رفع أسعار الفائدة في شهر يونيو، مبرراً ذلك بأن "السرعة في الوقت الحالي ليست مهمة جداً" وحدد معايير للحد من التضخم المتواصل. لم يتفاعل الدولار تقريباً مع كلام باول، وتعززت المبيعات قليلاً، ولكن التصحيح لم يكن عميقًا.

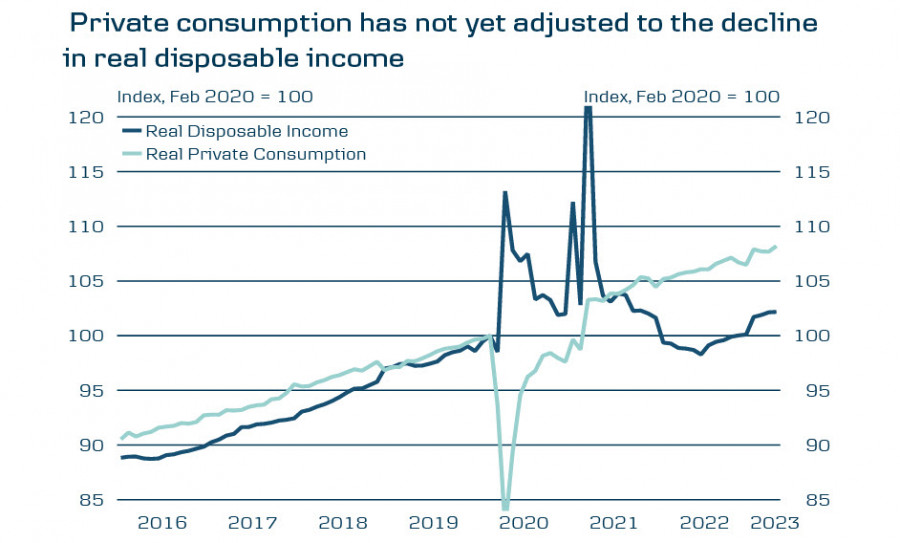

السبب الرئيسي للتضخم المرتفع في الولايات المتحدة هو ارتفاع مستوى الاستهلاك، حيث لا يسمح الطلب ببدء انخفاض الأسعار. ومع ذلك، فإن تصحيح الثروة المتراكمة للأسر مع مراعاة التضخم يظهر أن "الثروة الزائدة" التي تم إنشاؤها بواسطة إجراءات تحفيز الوباء قد دمرت بالفعل.

انخفاض الاستهلاك لا مفر منه، مما سيؤدي إلى ركود في نهاية العام، لذلك سيضطر الاحتياطي الفيدرالي من حيث الحاجة لإدارة توقعات التضخم لتغيير روتين الحديث بإجراء حديث أكثر تلطفاً، مما سيزيد الضغط على الدولار.

اليوم يجتمع بنك إنجلترا للاجتماع الدوري بشأن السياسة النقدية، وبعد أن أظهرت بيانات الأمس حول التضخم في شهر مايو نموًا غير متوقع، لا يوجد شك في أن مصرف كندا سيرفع الفائدة مرة أخرى. تم احتساب هذه الزيادة مسبقًا من خلال الأسواق، وبطبيعة الحال لن يؤدي ذلك إلى ارتفاع جنيه إسترليني، ولكن احتمال حدوث زيادة أخرى أصبح أكثر، وإذا كان محضر الاجتماع كافياً للغاية، قد يحصل الجنيه على دافع آخر للتعزيز.

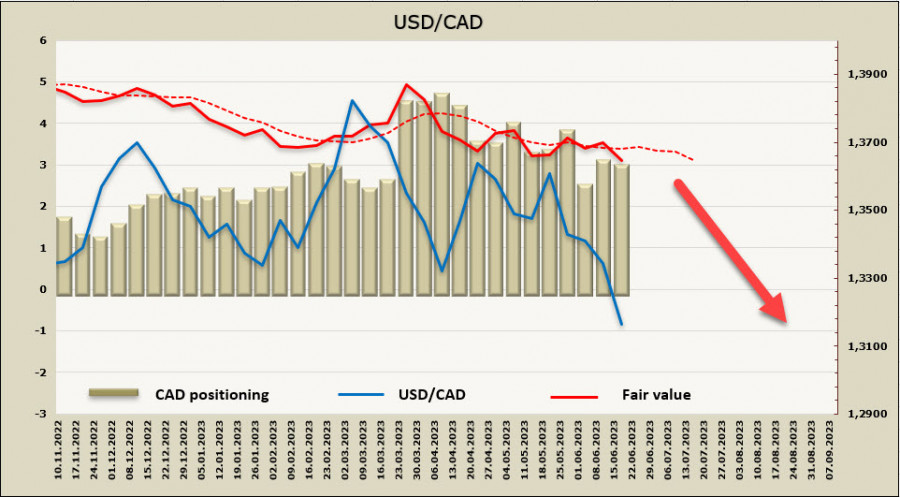

USD/CAD

تعزز الدولار الكندي بعد نشر محضر اجتماع مجلس بنك كندا في 7 يونيو ، حيث حصلت الأسواق على تأكيد من أن بنك كندا على استعداد للنظر في رفع الأسعار في المستقبل وأن الموجة التي حدثت في يونيو ليست إجراءً مرة واحدة.

لقد تم الإشارة إلى أن النمو الاقتصادي في الربع الأول تجاوز التوقعات (3.1٪ مقابل 2.3٪)، و قد كان النمو في الاستهلاك قوياً جداً، حيث بلغت نسبة النمو 5.8٪، و لم يكن هذا النمو مرتبط فقط بقطاع الخدمات، بل كان هناك نمو في السلع التي تعتمد على الأسعار. كانت زيادة الاستهلاك في كندا أكثر قوة ، حتى مع زيادة السكان والاستثمار في الأعمال والتصدير – كانت الاستثمارات اقوى واسعة بشكل أكبر مما تم التنبؤ به. يوجد طلب فائض في الاقتصاد وأن الإجراءات المتخذة حتى الآن غير كافية لضبط الطلب الزائد.

توقّع بنك كندا أن تنخفض التضخم خلال الصيف إلى 3%، ولكن في أبريل، تم تسجيل ارتفاع غير متوقع من 4.3% إلى 4.4%. فوجد أنّ اتجاهات البيانات المتعلقة بالتضخم الأساسي تشعبت في قوّتها وطوال مدتها للاستمرار في الانكماش، وهذا زاد من القلق بأنّ التضخم قد يستقرّ عند مستوى يتجاوز معدّل الهدف المحدد البالغ 2٪ كثيرًا.

بالتالي، فإن بنك كندا، الذي رفع أسعار الفائدة في السابع من يونيو، يترك الباب مفتوحًا لزيادة واحدة على الأقل على الأقل. إذا لم تظهر بيانات التضخم الخاصة بشهر مايو (ستنشر في 27 يونيو) انخفاضًا كبيرًا، فمن المرجح جدًا أن تزيد فرص الحصول على زيادة أخرى. وعليه، يتلقى الدولار الكندي أسبابًا للتعزيز المستمر.

انخفضت المراكز الصافية القصيرة لكندا بـ 106 مليون دولار خلال الأسبوع المنتهي، إلى -2.753 مليار دولار، ولا يزال التوجه بشأن المراكز هو الخروج من الاستثمار، ويتداول سعر التحوّل المحسوب بالاتجاه الجنوبي مجددًا.

قبل أسبوع، افترضنا أن انخفاض USD/CAD قد يستمر في حالة وجود أسباب إضافية. تم الحصول على تلك الأسباب، والآن السيناريو الرئيسي هو أن الهبوط سيستمر، والهدف القريب هو الحد السفلي للقناة 1.3050/70. يمكن أن يتم إيقاف الارتداد التصحيحي للأعلى بالقرب من المقاومة 1.3225 مع انعكاس متزامن للأسفل وتعزيز للمدى النهائي للنزول.

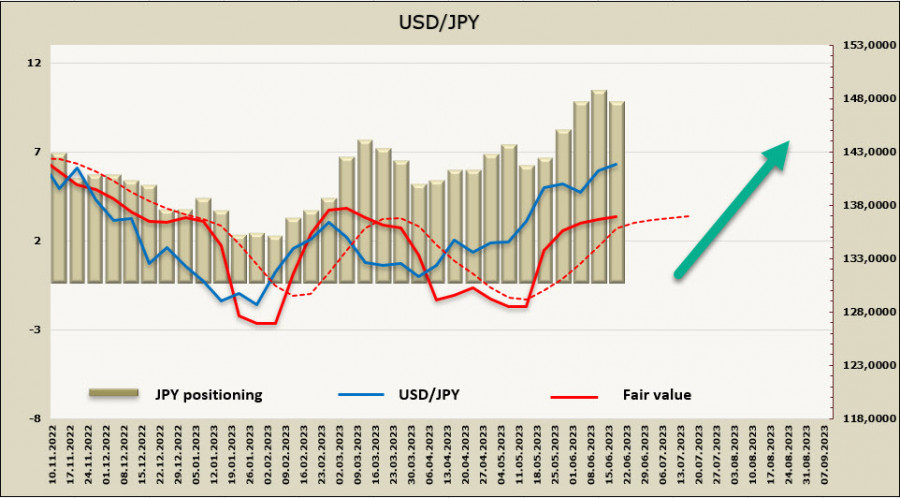

USD/JPY

بنك اليابان المركزي توقعيًا أبقى على سياسته النقدية الحالية دون تغيير، ومع ذلك، كانت الأسواق تهتم بدرجة أكبر بما إذا كانت هناك أي تلميحات واضحة عن استعداد للشروع في التشديد في المستقبل. من هذا المنظور، يبدو تعليقات رئيس BoJ، كويدا، غامضة بعض الشيء.

ربط إمكانية تغيير سياسة يودا مباشرة بعاملين. العامل الأول هو تدهور عملية السوق النقدية، وهذه الاعتبارات أدت إلى توسيع نطاق العوائد في ديسمبر الماضي، والعامل الثاني هو ارتفاع التضخم الاتجاهي. لا يوجد أي سبب للتدخل في السياسة من خلال العامل الأول، لأن السوق يعمل بعد توسيع النطاق بشكل أكثر استقرارا. والعامل الثاني غير محدد جدا، ولا يوجد علامات واضحة على تصعيد التضخم. ومن هنا، لا يوجد أي أساس لتوقع التغييرات من هذا الجانب.

هناك عامل آخر يمكن أن يؤثر على موقف بنك اليابان، وهو الارتفاع المستقر في المتوسط للأجور. هنا، يتمثل الموقف في أن زيادة الأجور لا ينبغي أن تتجاوز 2% بالإضافة إلى نمو الإنتاجية، ولكن لأنه من الصعب حساب هذا النمو ولأنه متقلب إلى حد ما، يمكن الاستنتاج أن بنك اليابان لن يتخذ إجراءات غير متوقعة حتى في حالة تصعيد زيادة الأجور.

وبالتالي، ينظر الأسواق حاليًا إلى احتمالية تشديد السياسة النقدية على أنها ضعيفة، مما يعطي أسبابًا للافتراض بأنه لا يتوقع في الوقت الحاضر إجراءات قوية قادرة على تعزيز قيمة الين من جانب بنك اليابان.

تم تصحيح الموقف القصير الصافي لليابانية بشكل طفيف على مدى الأسبوع السابق بمقدار 114 مليون دولار إلى -9.269 مليار دولار، والتفوق الدببي لا يثير الشك فيه. السعر المحسوب أعلى من المتوسط الطويل الأجل، والاتجاه هو ثوري.

استمر الدولار الأمريكي/الين الياباني، كما كان متوقعاً، في الارتفاع وتوقف عند عدة نقاط عن مستوى المقاومة التقنية عند 142.50. بالنظر إلى تباطؤ الارتفاع في السعر المحسوب، فإن فرص التراجع التصحيحي زادت نسبياً، والدعم القريب هو 140.90، وفي حالة ظهور مؤشرات صفقات شراء من بنك اليابان، فهناك احتمال للانخفاض إلى منتصف المدى 138.50/90. ومع ذلك، فإن الاتجاه الطويل الأجل للثورة بالفعل قوي، وبالتالي لا نتوقع تراجعًا كبيرًا. الهدف القريب هو التمسك فوق 142.50 مع الانتقال المستقبلي إلى نطاق جانبي، بحيث يكون هناك قليل من الأسباب للاستمرار في الصعود بثقة.